留保利益の税効果を分かりやすく解説

連結決算特有の税効果論点である「留保利益税効果」を、仕訳を使って分かりやすく解説します。

これは単に決算を締めるためだけでなく、四半期ごとの通期見通し作成においても重要な要素です。

留保利益の税効果とは

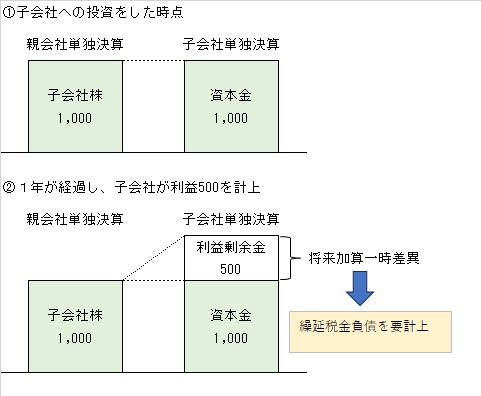

親会社が連結子会社に対して投資をしたのち、連結子会社が利益を獲得し、利益剰余金として積み上げていった分(=留保利益)は「将来加算一時差異」に該当するので、繰延税金負債を計上しなければならない、という話です。

図で表現すると次のようになります。

根拠となる規定は、企業会計基準適用指針第28号「税効果会計に係る会計基準の適用指針(以下、税効果適用指針といいます)」22・23項になります。

税効果適用指針では、図における子会社の利益剰余金を「子会社に対する投資にかかる一時差異」と表現しているのですが、この表現だけで理解できる実務者は少数派でしょう。

そこで今回は、図と仕訳を使いながら一連の流れを理解していき、最後に会計基準の用語と結び付けていく手法で説明していきます。

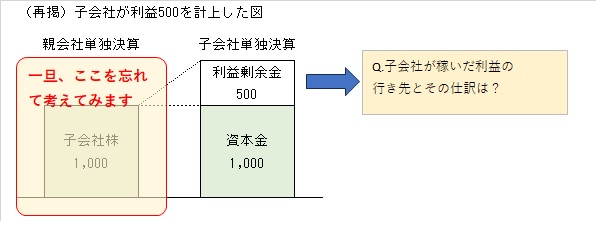

子会社が利益を稼いだ後の流れをイメージする

先の図では子会社が500の利益を稼ぎましたが、そのあとの流れを考えてみましょう。

子会社が稼いだ利益は、子会社の利益剰余金として留保されますが、いずれ配当という形で親会社に還元されるのが一般的です。

仕訳でいくと

子会社側

(借)利益剰余金 500/(貸)現預金 500

親会社側

(借)現預金 500/(貸)受取配当金 500

となります。

国内の100%子会社であれば、親会社が配当を受け取る際に源泉税も発生しませんし、受取配当金は全額が益金不算入となります。

しかし、この子会社が在外法人で、しかも現地で10%の源泉徴収がされたらどうなるでしょうか?

子会社側

(借)利益剰余金 500/(貸)現預金 450

/(貸)預り金 50

(借)預り金 50/(貸)現預金 50

※源泉徴収があったことを示すため、あえて源泉税の仕訳を表現しています

親会社側(親会社の税率は30%とします)

(借)現預金 450/(貸)受取配当金 500

(借)法人税住民税 50/

(借)法人税住民税 7.5/(貸)未払法人税 7.5

※受取配当500 ×(100%-95%)× 税率30%=7.5・・・配当にかかる法人税住民税

外国子会社からの配当は95%益金不算入です。逆に言えば5%は益金算入となり法人税住民税が課されます。また、外国子会社からの配当にかかる外国源泉税は外国税額控除の対象とならず、損金算入もできませんから、全額が負担税額となります。

つまり子会社が利益を稼ぐと、親会社は税金を負担することが宿命づけられるということです。この宿命を勘定科目で表現すると何になりますか? そう、「繰延税金負債」です。

この宿命のことを会計基準では「留保利益の税効果」と言っているわけです。

会計基準との結び付け

該当する税効果適用指針を見ていきましょう。

4項(5)より

「連結財務諸表固有の一時差異」とは、連結決算手続の結果として生じる一時差異のことをいい、課税所得計算には関係しない。

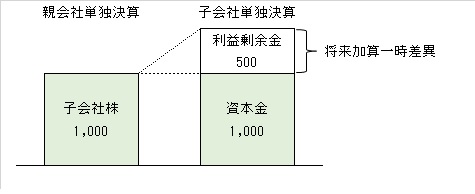

連結決算手続きにより、子会社の財務諸表を単純合算することで、子会社利益剰余金を取り込むわけですが、親会社が有する子会社株式の簿価とは(利益剰余金の分だけ)ズレています。これが「連結財務諸表特有の一時差異」という訳です。 そしてこれは解消するときに加算されますので「将来加算一時差異」と考えれば分かりやすいかと思います。

24項より

子会社に対する投資に係る連結財務諸表固有の将来加算一時差異のうち、子会社の留保利益に係るもので、親会社が当該留保利益を配当金として受け取ることにより解消されるものについては、次のいずれかに該当する場合、将来の会計期間において追加で納付が見込まれる税金の額を繰延税金負債として計上する。

(1) 親会社が国内子会社の留保利益を配当金として受け取るときに、当該配当金の一部又は全部が税務上の益金に算入される場合

(2) 親会社が在外子会社の留保利益を配当金として受け取るときに、次のいずれか又はその両方が見込まれる場合

① 当該配当金の一部又は全部が税務上の益金に算入される。

② 当該配当金に対する外国源泉所得税について、税務上の損金に算入されないことにより追加で納付する税金が生じる。

こちらは処理すべきことをズバリ書いてあります。国内子会社の場合は(1)に従って益金算入分にかかる税金費用を、在外子会社の場合は(2)に従って益金算入分にかかる税金費用と外国税分を繰延税金負債として計上しなさい、と。分かりやすいですね。

繰延税金負債の取崩

今度は繰延税金負債の取崩を考えてみます。留保利益の積み上げにより繰延税金負債を計上していくわけですので、その繰延税金負債を取り崩すのは留保利益を取崩したとき、つまり子会社が配当をし、親会社がそれを受け取り、外国税や配当にかかる法人税等を負担した時になります。

親会社側(親会社の税率は30%とします)

(借)現預金 450/(貸)受取配当金 500

(借)法人税住民税 50/

(借)法人税住民税 7.5/(貸)未払法人税 7.5

連結処理

(借)繰延税金負債 57.5/(貸)法人税等調整額 57.5

ということですね。

決算予測の際の注意点

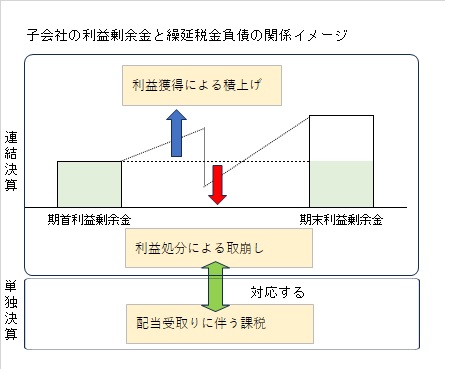

これまで述べてきた通り、子会社の利益剰余金の動きは、連結決算における繰延税金負債と強くリンクします。また、子会社利益剰余金の取崩しは親会社の配当課税に対応してきます。それをイメージにしたものが下図になります。

決算予測(期末における翌期予測、四半期における通期予測)をする際には、この対応関係をしっかりイメージし、タイミングを合わせて税金費用を算出することが重要になります。親会社における配当課税と留保利益税効果の考慮の両方を失念する『両手落ち』はさすがにないと思いますが、どちらか一方を考慮し忘れる『片手落ち』や、考慮はしたもののそのタイミングがズレることによる片手落ちは起こりうるものです。

単独決算と連結決算とで実務者が異なる場合は、よく連携して計算することが重要になってきます。

面白ポイント(実務者目線)

この論点の魅力を整理すると:

・子会社利益と繰延税金負債が常に連動する

・単独決算で計上される税金費用を、連結で“先取り”する構造

・在外子会社の配当課税が各国制度で異なるため実務的に幅がある

単独決算・子会社決算・連結処理をすべて意識する必要があり、まさに連結決算ならではの醍醐味が味わえる論点です。

まとめ

「留保利益の税効果」は、子会社の利益剰余金と親会社の配当課税を結び付ける連結特有の重要論点です。

繰延税金負債の計上・取崩しの流れを正しく理解し、実務で確実に対応できるようにしておきましょう。

以上、「留保利益の税効果を解説する」でした。